종교인 과세 체크리스트 ④

원천징수는 매월 10일에… 年 2회 신고할 수도

<④·끝> 세금신고·납세는 이렇게

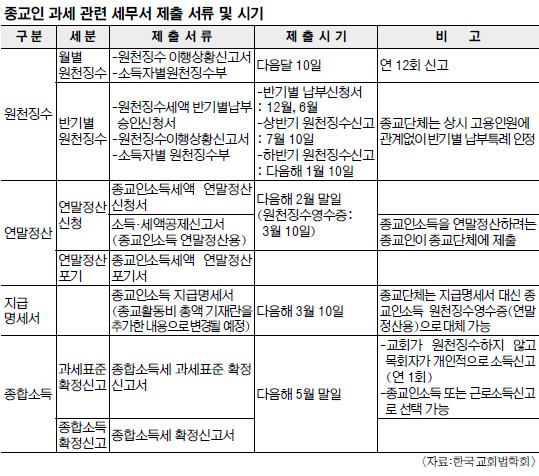

종교인 과세에 따른 소득신고와 납세는 어떻게 해야 할까. 한국교회법학회가 제작한 ‘종교인소득 과세 한국교회 공동 매뉴얼’에 따르면 종교단체에서 원천징수해 신고·납부하는 방법과 종교인이 개인적으로 종합소득세를 신고하는 방법이 있다.

종교단체가 종교인에게 사례비를 지급할 때 법정 세금을 미리 공제하는 게 원천징수다. 사례비를 지급한 다음 달 10일 관할 세무서에 원천징수한 세금을 내야 한다. 세금은 종교인소득 간이세액표(국민일보 2018년 1월 4일자 26면 보도)에 따른다. 원천징수는 매월 하는 게 의무지만 종교단체는 편의를 위해 6개월씩 모아 7월과 1월, 연 2회 신고·납부하는 반기별 특례를 받는다.

원천징수는 소득구간별로 미리 세금을 징수하므로 필요경비 등을 감안해 세금 환급을 받기 위해서는 연말정산을 거쳐야 한다. 종교단체는 과세 기간 다음 해 2월 종교인소득을 지급할 때 실제 낼 세액과 원천징수세액 간의 차액을 정산한다.

종교단체가 원천징수를 하지 않을 경우 종교인이 과세 기간 다음 해 5월 종합소득 과세표준확정신고를 할 수 있다. 종교인소득 외 사업과 근로, 종합과세대상 금융소득 등이 있는 경우에도 과세표준확정신고 대상이다.

종교단체는 목회자에게 사례비를 지급할 때 지급명세서를 작성해 다음 해 3월 10일 세무서에 신고해야 한다. 늦거나 이행하지 않으면 가산세가 부과된다. 다만 종교인 과세 시행 최초 2년은 가산세를 면제한다는 소득세법 일부개정안이 국회에 상정돼 있다.

지급명세서에는 사례비 이외에 종교인에게 직접 지급되는 종교활동비 총액을 기재해야 한다. 매뉴얼은 “종교활동비를 목회자에게 직접 지급하지 않고 종교단체에서 공적으로 기록·관리하는 경우는 종교인소득과 무관하므로 지급명세서에 이를 기재할 필요가 없다”고 안내했다.

모든 세금은 국세청이 운영하는 홈택스(www.hometax.go.kr)를 이용해 세무서를 방문하지 않고 인터넷으로 신고·납부할 수 있다. 종교단체 및 종교인 대상 설명회 개최 일정은 국세청 홈페이지에 공지할 예정이다. 국세와 관련된 모든 상담은 국세청 상담센터(126)에서 받을 수 있다.

김동우 기자 love@kmib.co.kr